資産を増やす手立てをあれやこれや考えて、クロス取引で僅かばかりの優待を取りに走っているにも関わらず、全体の管理はかなりざっくりしてます。

ホントはもっと早く気づいてないといけなかったんですが、先日20年度の配当実績を改めて整理してみたところ、思ってたよりかなり少なくなってました(汗

あれ??一体なんでだ??「もうひとりの自分を作り出す計画」が後退してるじゃないか。。。

ちゃんと目的を忘れずに、きっちり管理しないといけませんね。反省しました。

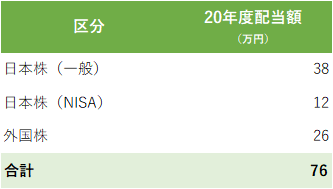

20年度の配当結果

総額感は自分の頭の中にあって、太陽光収入や株のキャピタルゲインと合わせて配当の金額規模感もイメージがありました。

ちなみに、僕の頭にあった配当収入は年間100万円。

あれ?あれれ?? なんか少ない!

なんで配当が減ったか?

一番大きな原因は19年から20年にかけて高配当株を現金化してたからでした。

REITと三井物産が、それぞれ5%近い配当利回りになっていたので、これが無くなったのが効きました!

太陽光2/3基目の土地代を決済するために現金化したんです。

今振り返っても、ちょうどいい時期にキャピタルゲインが得られたかなと思います。

だから配当が減るのは当たり前なんです。。。

加えて、日本株はどんどん整理してVTIに寄せていってます。

つまり、配当でインカムゲインを育てるという方針自体が、今の投資行動とマッチしてないわけですね。

インカムか?キャピタルか?

さて、、、VTIでキャピタルゲインを目指すか、手堅く配当を積み上げてインカムゲインを育てるか、どっちで行こうかな。。

やはりVTIで世界経済の成長の果実を得るほうが、配当より成果が大きいと思います。

タイミングによっては減ってしまうかもしれませんが、やはり長期投資という観点ではアメリカ市場の成長に乗っかるのが一番よいと判断します。ぼくは。

・人口増加国

・法整備

・グローバル企業の数

浮き沈みはあれど20年超で見たら確実に成長してきた実績が続くほうを信じようと思います。

そして、十分利が乗ったところから少しずつ利益確定していけばいい。

配当で毎年利益確定してくれると、安心感はありますけどね。株価の増減よりは穏やかなので。

ただ、ある日突然配当をやめちゃうケースもあるので、結構リスクのある手段かなと思います。

先日のAT&Tみたいなことが今後いつ起きてもおかしくありません。。

といいつつ。。。

僕にとっては配当はお小遣いでもあるので、ちょっとテコ入れしておきます。

ちょうどインフラファンドが5月の権利落ちで価格が下がっているので、買い増ししておきました。

太陽が出続ける限り間違いなく収入が入るので、リスクは事業会社が不正を働くことくらいです。

5%超の運用がこの先10年は確実に見込めるので(いや確かなことなんてないですけどそう信じて)、一旦休眠資金の一部はここにおいておこうかと。

不動産買うときには潔く売り払います!

ではまた。

コメント